ファイナンシャル・プランナー(CFP認定者)

飯田道子監修

ACマスターカードを検討している人のなかには、「ACマスターカードは怖い」というイメージをもっている人も、少なからずいることでしょう。

「消費者金融が発行しているから」というのがその大きな理由のようです。

こんなことが気になる人へ

- 「ACマスターカードを作ろうか考えているけど、消費者金融会社のカードだからなんだか心配…」

- 「ACマスターカードを作ったら職場バレするの?支払いを延滞したら取り立てはある?」

- 「ACマスターカードを検討しているけど、消費者金融のカードにデメリットはないの?」

結論からいうと、ACマスターカードは、きちんと利用額を管理できていれば、ほかの一般的なクレカと同じように安心して使うことができるカードです。

また、年会費無料、最短即日発行、自動契約機でカードを受け取れる、といったメリットもあります。

カードの発行元であるアコム株式会社は確かに消費者金融ですが、三菱UFJフィナンシャル・グループのグループ会社であり、信頼のおける企業です。

消費者金融は、違法な闇金業者とは異なります。消費者金融は「貸金業法」という法律に従って業務を行う企業です。

借り入れたお金には法律に定められた金利が適用され、テレビドラマで見るような過酷な取り立てを心配する必要もありません。

ACマスターカードのデメリットとして挙げられるのは、リボ払い専用であることです。毎月決まった金額を支払い、その支払いが終わるまで残額に手数料(金利)が発生します。

しかし、手数料が発生する前に一括で繰り上げ返済するよう心がければ、クレカの一括払いと同様の使い勝手で、カードを利用できます。

この記事では、ACマスターカードのメリットやデメリット、金利や支払い方法について解説します。

また、記事後半では、リボ払いの手数料や延滞時の対応など、特に気になる点について、一問一答で回答しています。

この記事はこんな内容です

ACマスターカードは手軽に作れる、安心の三菱UFJフィナンシャル・グループ発行のクレカ

- 年会費無料で即日発行可能なクレジットカード

- 原則在籍確認はなし(原則、電話で確認せず、書面や申告内容で確認)

- カードは自動契約機で受け取れるので家族にも知られない

- 支払い方法はリボ払い限定だが、リボ払いの金額の引き上げや一括返済で手数料はなくせる

- 金利は他のクレカと同程度

- 支払いを延滞しても過度な取り立てはないが、すぐにアコムに連絡すること

目次

ACマスターカードは安全なの?基本情報とメリット・デメリットを解説

ACマスターカードは、アコム株式会社が展開しているクレジットカードで、年会費は永年無料です。

「消費者金融発行のカード」ということで、不安に思う人もいるかもしれませんが、アコムは三菱UFJフィナンシャル・グループの子会社で、信頼のおける企業といえます。

そしてカード作成の際には、配慮やサポートが十分になされています。

アコムは原則在籍確認を実施しません(※)。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありません。

※ 原則、電話で確認せず、書面や申告内容で確認。

申し込み後のカードの受け取りは自動契約機ですべて済ませることができるので、家族や職場にアコムでのカード作成がバレる心配もありません。

正社員でなくとも、パートやアルバイトでも申し込める手軽さにも定評があります。

また仮に、カード利用額の返済を延滞したとしても、暴力や脅迫を含む過度な取り立ては行われません。

では、ACマスターカードがどんなクレカなのか、確認していきましょう。

| 年会費 | 永年無料 |

|---|---|

| 入会特典 | なし |

| ポイントの種類とポイント付与率 | なし |

| 還元率 | 利用金額の0.25%が自動キャッシュバック |

| ブランド | Mastercard |

| 発行までの期間 | 最短即日 |

| 利用額締め日とリボ手数料発生日 | 締め日:毎月20日(休業日にあたる場合は前営業日) リボ手数料発生日:翌月7日以降 |

| クレジット利用のリボ払いの手数料率 | ƒ実質年率10.0〜14.6% |

| クレジット利用限度額 | 10万〜300万円(※1) |

| カードローン利用のリボ払いの貸付利率 | 年率3.0%~18.0% |

| カードローン契約極度額 | 1〜800万円(※2) |

| 電子マネー・タッチ決済 | なし |

| ETC | なし |

| 特典・ポイントアップ | なし |

| 海外旅行保険 | なし |

| ACマスターカードの公式ページで詳細を見る▶ | |

※1 300万円は、ショッピング枠利用時の限度額です。

※2 800万円は、ショッピング枠とキャッシング枠合計の上限金額です。

他社のクレカと比べ、ポイント還元や特典などの追加サービスはほぼありませんが、毎月のカード利用金額の0.25%が自動的に請求額から差し引かれる点は便利なポイントです。

ここからは、ACマスターカードの具体的なメリット・デメリットなど、気になるポイントを見ていきましょう。

パート・アルバイトでも無料で作れる三菱UFJフィナンシャル・グループ企業のクレカ

ACマスターカードには、家族などに知られず、即日で簡単に作れ、カードでのキャッシングも可能といったメリットがあります。

ACマスターカードのメリット

- 三菱UFJフィナンシャル・グループの企業が発行しているから安心

- インターネット、自動契約機(むじんくん)で申込ができて、最短即日で発行が可能

- 自動契約機(むじんくん)でカードを受け取れるので家族にバレない

- 定期的な収入があればパート・アルバイトでも作れる

- ATMを利用したキャッシングも可能

1つずつ具体的に見ていきましょう。

三菱UFJフィナンシャル・グループ内の企業が発行しているクレカなので安心

ACマスターカードは、大手消費者金融の1つであるアコムが発行するクレジットカードです。

消費者金融といえば、法外に高い金利や、暴力も辞さない怖い取り立て、といった「闇金」のイメージと混同している人がいるかもしれませんが、実際のところは、そのイメージとはまったく異なります。

消費者金融と闇金は別物です。

闇金は法律を無視した融資を行いますが、消費者金融は「貸金業法」という法律に従って業務を行っています。

貸金業法では、金利の上限など、消費者を多重債務のリスクから守るために金融業者に様々な制約を課しています。無理な貸付や過剰な金利を心配する必要はありません。

さらにアコムは、日本の3大メガバンクの1つである三菱UFJフィナンシャル・グループのグループ企業であることも、安心材料の1つといえるでしょう。

もちろん、返済すべきお金を延滞すれば、クレカが利用できなくなったり、電話などによる返済の督促の連絡があったりしますが、それもカード申し込み時の規約に定められている範囲のものです。

暴力・脅迫といった行為が行われることはありません。

インターネット、店頭窓口、自動契約機で申込、最短即日で発行が可能

ACマスターカードの年会費が永年無料です。

インターネットで申し込みができるのはもちろん、自動契約機ならカード申し込みから発行までが可能なので、すぐに作れる手軽さがあります。

カードの受け取り方法は、郵送または自動契約機(むじんくん)での受け取りの2種類です。

郵送の場合は、契約成立後、約1週間でクレカが到着します。自動契約機での受け取りの場合、最短即日で受け取れます。

まとめると申し込み手段と受け取り手段は以下の通りになります。おすすめはWEB申し込みをした後、自動契約機(むじんくん)で受け取る方法です。

ACマスターカードの申し込みと受け取り方法

- 申し込み

- ・WEB

・自動契約機(むじんくん)

- 受け取り

- ・自動契約機(むじんくん)

・郵送

具体的な方法は、後述の「WEBでの申し込みの流れと提出書類をチェック!」で確認してください。

定期的な収入があれば、誰にも知られず、パート・アルバイトでも作れる

申し込みやすさもACマスターカードのメリットの1つです。

ACマスターカードの申し込み条件は「安定した収入と返済能力を有する方で、当社(アコム)の基準を満たす方」となっています。

つまり基準を満たせば、パートやアルバイトでもカードを作成できるということです。

また、特別な事情で職場や家族にクレカの作成を知られたくないケースがあるかもしれませんが、その点でもACマスターカードは安心です。

一般的に、クレカを新規で発行する際、職場や家族に知られるポイントが2つあります。1つは、申請した勤務先に本当に在籍しているかどうかを電話で確認する「在籍確認」。もう1つは、カードが自宅に郵送されるときです。

ACマスターカードは、在籍確認を原則行いませんし(※)、カードの受取は自動契約機で済ますことができます。つまり、在籍確認と自宅への郵送を心配することなく、カードの発行が可能です。

※ 原則、電話で確認せず、書面や申告内容で確認。

詳しくは、一問一答の「Q.在籍確認時やカード受け取り時などに他の人にバレるの?」で解説しています。

ATMを利用したキャッシングも可能

ACマスターカードには、現金を借り入れるキャッシング機能が付いている点も強みです。

アコムのATMのほか、提携先金融機関のATMや、コンビニのATMでキャッシングが可能です。

キャッシングには「カードローン契約極度額」と呼ばれる上限枠があります。

「カードローン契約極度額」は1万〜800万円(※)の間で設定され、 この利用可能額内(契約極度額内)で借入、返済をする必要があります。

※ 800万円は、ショッピング枠とキャッシング枠合計の上限金額です。

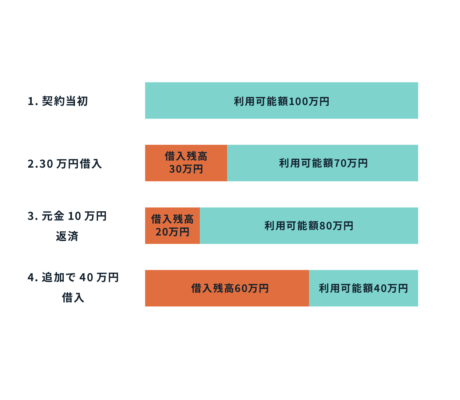

利用可能額が100万円の場合の借入残高および利用可能額の変化の例

「1.契約当初」には、利用可能総額が100万円と設定されていたとします。

「2.20万円借入」のように、20万円を借り入れると、借入残高が20万円となり、利用可能額は80万円になります。

「3.元金10万円返済」で、20万円借りたうちの、10万円を返済すると、借入残高は10万円となり、利用可能額は90万円になるという仕組みです。

「4.追加で40万円借入」で、追加でさらに40万円を借り入れた場合、元々あった借入残高の10万円と合わせて、借入残高は合計50万円、利用可能額は50万円となります。

なお、返済時にかかる金利は、利用可能額に応じて変動します。

また、借入時には審査があるので、必ずしも上限の800万円まで借りられるわけではなく、カード作成当初はかなり低く設定されることが多い点にも注意が必要です。

ACマスターカードでキャッシング機能とクレジット機能を併用する場合

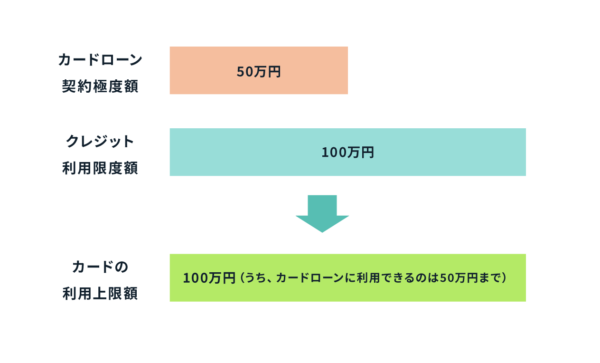

ACマスターカードでキャッシング機能とクレジット機能を併用する場合には、「カードローン契約極度額(1〜800万円)」(※1)と「クレジット利用限度額(10〜300万円)」(※2)が別々に設定されます。

※1 800万円は、ショッピング枠とキャッシング枠合計の上限金額です。

※2 300万円は、ショッピング枠利用時の限度額です。

カードの利用上限額自体は、その2つの限度額の高い方が採用され、その範囲内でクレジットやキャッシングが利用できます。

「カードローン契約極度額」が50万円、「クレジット利用限度額」が100万円と設定された場合

上記の場合、カードの利用上限額は、金額が高く設定されている「クレジット利用限度額」と同じ値になります。

キャッシング機能、およびクレジット機能はこの100万円の範囲で利用しなければなりません。また、カードローンに利用できるのは、カードローン契約極度額の50万円までとなります。

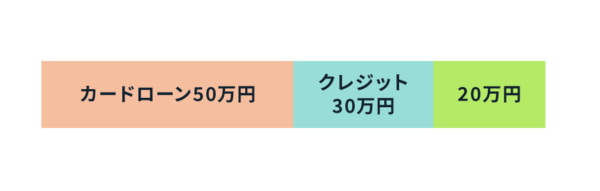

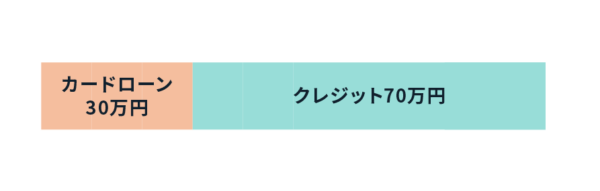

カードローンとクレジット機能を利用した具体例

では、この100万円以内で、カードローンやクレジットを利用した場合の例を見ていきましょう。

利用例1:カードローンで50万円、クレジットの買い物で30万円利用した場合

カードローンは契約極度額の上限である50万円に達しているため、これ以上の利用はできません。クレジットでの買い物は、あと20万円分まで利用できます。

利用例2:カードローンで30万円、クレジットの買い物で30万円利用した場合

カードローンの契約極度額は50万円までなので、あと20万円まで、または、クレジットの買い物であれば、あと40万円まで利用できます。

利用例3:カードローンで30万円、クレジットの買い物で70万円利用した場合

カードローンとクレジットの利用額の合計が、カードの利用上限額である100万円に達しているため、カードローン機能、クレジット機能ともに追加での利用はできません。

利用例1〜3を見てわかるように、カードローン、クレジットに利用できる額はそれぞれ別々に設定されるので、自分が現在どの機能にいくら利用できるかはきちんと確認しておきましょう。

また、キャッシングの利用額に適用される金利は3.0〜18.0%です。契約極度額により変動し、契約極度額が低いほど高くなります。

| 契約極度額 | 501~800万円 | 301~500万円 | 100~300万円 | 1~99万円 |

|---|---|---|---|---|

| 適用金利 | 3.0~4.7% | 4.7~7.7% | 7.7~15.0% | 7.7~18.0% |

例えば、契約極度額が1〜99万円の場合、金利は7.7〜18.0%ですが、契約極度額が501〜800万円に上がると、金利は3.0〜4.7%となります。

契約極度額に応じて金利が大きく変動する理由は、カードの発行元が消費者金融のアコムなため、ACマスターカードのキャッシングは「カードローン」と同じ仕組みになっているからです。

「カードローン」は消費者金融など、金融機関が提供する現金の貸付サービスで、契約極度額によって金利が増減します。

これに対して、クレカの「キャッシング」は、クレカに付帯する現金の貸付サービスで、金利は高い傾向にあります。

デメリットは、ポイントシステムや特典がなく、リボ払いのみな点

ACマスターカードのおもなデメリットは、普通のクレカの大半に用意されているポイントシステムや特典などの追加要素がないことや、リボ払いしかできないことです。

ACマスターカードのおもなデメリット

- ポイントシステムや特典がない

- 支払い方法はリボ払いに限られる

1つずつ具体的に見ていきましょう。

ポイントシステムや特典がない

多くのクレジットカードには、発行元独自のポイントシステムが用意されています。

クレカの利用金額に応じてポイントが還元され(例えば100円につき1ポイント)、そのポイントで代金を支払ったり、さまざまな商品と交換できたりします。また、旅行保険や空港ラウンジの利用などの特典が付帯しているクレカもあります。

しかし、ACマスターカードにはポイントシステムも、保険などの特典もありません。加えて、SuicaやETCなど電子決済システムも付いていません。

ただし、利用金額に応じたキャッシュバックがあります。これは、 利用金額の0.25%がキャッシュバックされて、利用金額から引かれるという仕組みです。

例えば10万円の利用だと、0.25%の250円が差し引かれ、請求額は9万9750円になります。

支払いはリボ払いに限られる

ACマスターカードの支払い方法は、リボ払いに限られています。

リボ払いとは、利用金額や件数にかかわらず、毎月一定の金額を支払う返済方法のことです。

月々の負担を抑えられること、家計簿上の管理がしやすいことがリボ払いのメリットですが、完済まで利用金額に応じた金利(実質年率10.0〜14.6%)が日割でかかるため、一括返済ではかからない手数料が発生します。

カードローン(年率3.0〜18.0%)とは金利が異なります。

リボ払いは、利用金額が多いほど支払い期間が延び、それにともない手数料も増えてしまう点がデメリットといえます。

しかし、支払いタイミング次第では、リボ払いのデメリットである手数料を0円にすることができます。

損をしないリボ払いの方法とは?

ここからは、どのタイミングでどのように支払えば手数料がかからないのか、損をしないリボ払いの支払い方法について解説します。

ACカードの支払い方法には2通りあります。

ACマスターカードの支払い方法は2通りから選べる

- 35日ごと

- 毎月指定日

最大35日のサイクルで利用代金を支払う方法

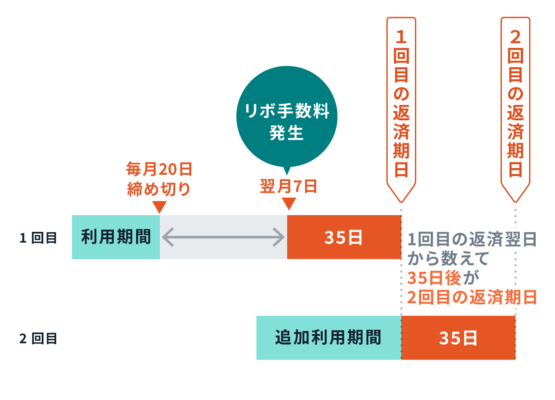

まずは「35日ごと」の支払い方法を紹介します。下記は支払い方法を図で表したものです。

35日ごとの支払い方法

「35日ごと」の場合、新規のカード利用分はその月の20日が締め日になります。1回目の返済の締め切り日は、図のように翌月の7日から数えて35日以内です。

それ以降は、返済をした日の翌日から数えて35日以内というように続きます。

毎月決まった日に利用金額を支払う方法

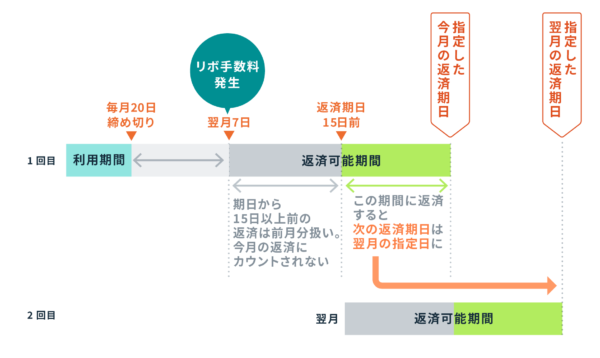

次に「毎月指定日」の支払い方法を見てみましょう。支配方法は下記の図に示した通りです。

毎月指定日の支払い方法

「毎月指定日」の場合は、事前に希望した日付が毎月の返済期日になり、毎月リボ払いの返済をしていく仕組みです。

こちらの支払い方法で注意したいのは、指定した返済期日から15日以上前(図の灰色の部分)に繰上返済しても、前月の支払いの追加入金分という扱いとなる点です。

その場合、当月分の返済としてカウントされず、返済期日までに再度返済しなくてはいけません。

返済期日から15日前までのタイミング(図の緑色の部分)で返済すれば、次の返済期日は翌月に延長されます。

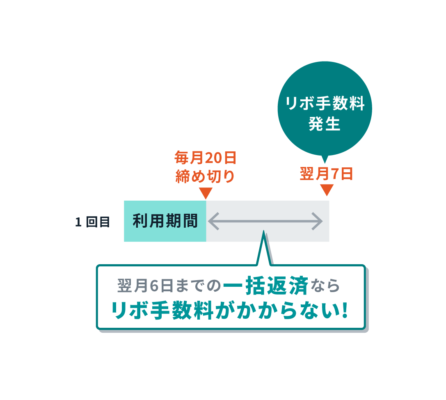

リポ手数料が発生しない期間を利用して賢く返済する方法

「35日ごと」「毎月指定日」の2パターンの支払い方法は、いずれもインターネットでの銀行振り込みや提携ATMなどから、期限内であればいつでも可能です。

これらはどちらも基本的にはリボ払いの返済方法になりますが、実はリボ手数料を発生させないようにする方法があります。

それは、毎月20日までの利用金額を翌月6日までに一括で返済する方法です。

ACマスターカードはリボ払い専用のクレカですが、毎月20日の締め日から翌月の6日(休業日の場合は翌営業日)までは、リボ払いの手数料が発生しないという仕組みになっています。

リボ手数料が発生しない期間について

この期間内に利用額を一括で返済すれば、ACマスターカードでも、一般的なクレジットカードの一括払いと同じ扱いになります。

また、毎月の支払いを口座からの自動引き落としにすることも可能ですが、その場合は、自動的に月々一定額を支払うリボ払いとなり、手数料が発生します。

金利は高い?支払いの延滞はNG?気になる点について一問一答

ここからは、ACマスターカードの金利の計算や支払い方法など、特に気になる疑問について、一問一答形式で解説していきます。

- Q1.在籍確認時やカード受け取り時などに他の人にバレるの?

- A.いずれもバレない方法があります。

- Q2.リボ払いは手数料が高いのでは?

- A.他のカードと比較すると、リボ払いの金利は低い〜同程度。手数料を発生させない方法もあります。

- Q3.限度額はどのタイミングで確認できるの?

- A.カードの作成のために審査をしたタイミングで確認可能です。

- Q4.支払いを延滞したら取り立てが怖いのでは?

- A. 暴力的・脅迫的な取り立て行為はありません。

Q1.在籍確認時やカード受け取り時などに他の人にバレるの?

旅クレ編集者が教える

ACマスターカード一問一答

Q1.在籍確認時やカード受け取り時などに他の人にバレるの?

A.いずれもバレない方法があります。

一般的に、カードを作ったことが周囲にバレやすいのは、在籍確認の時やカードを受け取るときです。

クレカ作成をネットや店頭、自動契約機から申し込むと、審査の際に在籍確認のために自宅や職場に電話で連絡される場合があります。また、審査が通り、カード本体が自宅に郵送された場合、同居している人に見つかることもあります。

アコムでは、そのいずれのタイミングでも、以下のように、周囲の人に知られない配慮がなされているので安心です。

周囲の人に知られないための配慮

- 在籍確認時

- アコムでは原則在籍確認を実施していません(※)。もし、実施が必要になった場合でも、お客様の同意を得ずに実施することはありません。

※ 原則、電話で確認せず、書面や申告内容で確認。

- カード受け取り時

- クレカ作成を申し込み、審査後に送られてくるに「受け取り方法」の欄があります。そこで「来店」を選択すれば、カード発行に対応する自動契約機(むじんくん)で受け取りができます。

詳しいことは、カード申し込み後に送られてくるメールに電話番号が記載されているので、そこで問い合わせてみるとよいでしょう。

「契約手続きのお願い」の受け取り方法を選択する際に 「郵送」を選ぶと、自宅の住所に1週間程度でカードが送られてきます。

家族など、同居している人に郵便を受け取られたくない場合は、「来店」を選ぶといいでしょう。

Q2.リボ払いは手数料が高いのでは?

旅クレ編集者が教える

ACマスターカード一問一答

Q2.リボ払いは手数料が高いのでは?

A.他のカードと比較すると、リボ払いの金利は低い〜同程度。手数料を発生させない方法もあります。

ACマスターカードのリボ払いの金利は10.0~14.6%です。

以下は他社のクレジットカードのリボ払いの実質年率をまとめたもので、比較してみてもACマスターカードの金利は高くはなく、むしろ低い方だといえます。

| 三井住友カード | 15.0% |

| 楽天カード | 15.0% |

| JCBカード | 15.0% |

| JALカード | 15.0% |

| ライフカード | 15.0% |

| dカード | 15.0% |

| アメリカン・エキスプレス・カード | 14.9% |

とはいえ、リボ払いは基本的に手数料が日割で計算され、支払額に加算されているので、返済期間が長引くほど、一括返済に比べて割高になると考えてよいでしょう。

リボ払いの手数料を発生させないためには、締め日翌月の6日までに利用額を一括で支払う方法があります。

ACマスターカードはリボ払いが基本ですが、上記の支払い方法で、普通のクレジットカードの一括払いと同じ扱いになります。

Q3.限度額はどのタイミングで確認できるの?

旅クレ編集者が教える

ACマスターカード一問一答

Q3.限度額はどのタイミングで確認できるの?

A.カードの作成のために審査をしたタイミングで確認可能です。

ACカードのクレジット機能の利用限度額は10万円〜最高300万円(※)です。

※ 300万円は、ショッピング枠利用時の限度額です。

審査によりアコム社が決定しますが、最初から限度額が300万円の上限に設定されることはありません。

契約後、カードを一定期間利用していれば、限度額の増額の申し込みができます。

Q4.支払いを延滞したら取り立てが怖いのでは?

旅クレ編集者が教える

ACマスターカード一問一答

Q4.支払いを延滞したら取り立てが怖いのでは?

A. 暴力的・脅迫的な取り立て行為はありません。

支払いを延滞すると、担当者から個人名で連絡がある場合があります。

しかし、カード申し込み時の規約には、以下のような行為を行わないことが確約されているため、心配する必要はありません。

- 暴力的な要求行為

- 法的な責任を超えた不当な要求行為

- 取引に関して、脅迫的な言動をし、または暴力を用いる行為

もっとも、延滞しない方がいいのは大前提です。

延滞した日数毎に遅延損害金(年率20.0%)がかかるため、延滞は極力避けましょう。

もし、期日までの支払いが難しい場合には、すぐにアコム総合カードローンデスク(0120-629-215)まで問い合わせて、支払日や月々の返済額を変更できないか、相談しましょう。

もしも、延滞してしまった場合は、次のような流れが想定されます。

延滞してしまった場合

リボ支払いの延滞

→支払い日翌日から遅延損害金(年20.0%)の発生

→まずはアコムへの連絡(支払い期限の延長など)

→支払い金額+遅延損害金を支払う

それでも支払いが難しい状況が続くと、カード停止・督促・信用情報への記録・カード解約といったデメリットが生じます。

延滞したからといっても、すぐにカードが停止されるわけではありませんが、事態の悪化を避けるため、延滞しそうな段階ですぐにアコムへ連絡しましょう。

WEBでの申し込みの流れと提出書類をチェック!

ここでは、クレカ作成をWEBで申し込み、自動契約機(むじんくん)で受け取る場合の手順を説明します。

カード審査は最短20分(※)ですが、それ以上かかることもあります。即日でカードを受け取りたい場合は、受取先の自動契約機(むじんくん)の営業時間が9〜21時であることを考慮し、日中のうちに審査までの手続きをWEBで済ませておくのが望ましいでしょう。

※ 申込時間や審査により希望に添えない場合があります。

| 公式ホームページから情報を入力して申し込み |

|---|

| まず、アコムの公式HPの申し込みページから、「お客様情報」などを入力します。氏名や自宅の住所、ローン状況、家族情報、勤め先情報、収入、他社借入状況、希望限度額、暗証番号などを入力した後、規約に同意してボタンをクリックすると、お申し込み完了画面へと進みます。 |

▼

| 申し込み内容の確認を電話かメールで受ける |

|---|

| 申し込み後、アコムの担当者から個人名で、申し込み内容の確認などのために連絡が入り、申し込み内容に不備がないか確認します。申し込み内容に誤りがあった場合は、このときに訂正します。 |

▼

| 各種必要書類の提出 |

|---|

|

申し込み内容の確認が終わると、書類提出用のメールが届きます。このメールに記載されている手順に沿って、書類提出の各種手続きを進めていきます。

クレカの利用限度額を50万円以上に設定したい場合や、他社の借入を含めた利用限度額が100万円を超える場合は、収入証明書1点が必要になります。 なお、 申し込みと同日にカード作成をしたい場合は、アプリかWEBを利用するか、自動契約機(むじんくん)で書類を提出する必要があります。また、FAXでの場合は平日の14時までに送付しなくてはいけません。 アプリ・WEBで書類を提出した場合は、審査結果がメールで届きます。自動契約機(むじんくん)で書類を提出した場合は、その場で確認などが行われ、審査の結果を知らされます。 |

▼

| 審査結果のメールが届く |

|---|

|

アプリ、WEBで提出書類をアップロードした場合、審査結果がメールで届きます。そのメールに記載されている内容に従い、アコムのホームページへログインしましょう。「契約内容について」をよく読み、契約を完了させます。

その際、「カードの受取方法」を選ぶ項目があります。ここで「来店」を選ぶと、自動契約機(むじんくん)でカードの即日発行ができます。「郵送」を選んだ場合は、約1週間前後で自宅に郵送されます。 審査に落ちた場合も、メールにその旨が記載されます。 |

▼

| 契約完了メールを受信、即日発行したいなら自動契約機で受け取る |

|---|

| 契約完了メールにて、クレカの契約が成立したことを確認します。 即日利用したい人は、自動契約機(むじんくん)を訪れ、カードを発行してもらいましょう。 |

▼

| 自動契約機(むじんくん)でカードを発行 |

各種必要書類の提出の注意点

申し込みの際に必要になってくる書類は以下のいずれか1点です。

必要書類

- 運転免許証(表面・裏面)

- マイナンバーカード(表面のみ)

- パスポート(写真・住所記載部分)

- (上記のいずれの交付も受けていない人は)健康保険証

※1 本人確認書類は有効期限内のものに限る。

※2 書類に記載された住所が現住所と異なる場合や、書類に現住所の記載がない場合は、公共料金の領収書か住民票の写しの提出が必要。

クレカの利用限度額を50万円以上に設定したい場合や、他社の借入を含めた利用限度額が100万円を超える場合は、別途以下の収入証明書1点が必要になります。

収入証明書

- 源泉徴収票

- 給与明細書

- 市民税・県民税額決定通知書

- 所得証明書

- 確定申告書・青色申告書・収支内訳書

自動契約機(むじんくん)でカードを発行する際の注意点

自動契約機「自動契約機(むじんくん)」でカードを即日発行するには、提出した本人確認書類を持って「自動契約機(むじんくん)」を訪問し、画面から「はじめてのお申込み」→「事前申し込みあり」を選択します。

必要書類を提出済みか否かで対応が変わる

- 必要書類の提出をスマホアプリかWEB上で済ませている場合

- 電話番号や本人確認書類の確認の後、オペレーターからの案内があるので、その指示に従いましょう。

- 必要書類の提出を自動契約機(むじんくん)で行う場合

- スキャン後にオペレーターからの案内があり、本人確認などの審査が始まります。審査は最短20分(※)ですが、それ以上かかることもあると考えておきましょう。

※ 申込時間や審査により希望に添えない場合があります。

その後、本審査が通ると、画面上で契約手続きを行います。

最後に、契約内容の確認のための通知書が出てきます。内容に間違いがないか確認したらカード発行へ進みましょう。

誰にも知られず即日作成可能な無料のクレカ

さいごに...

この記事のまとめ

「消費者金融が発行しているカードだから」と、ACマスターカードに怖いイメージをもっている人もいますが、そのような心配はいりません。

消費者金融は、闇金業者とは異なり、法律に則って経営される健全な企業です。闇金業者のような暴力的・脅迫的な取り立て行為もありません。

ACマスターカードは年会費無料。

定期的な収入があればパート・アルバイトでも作成でき、自動契約機に足を運べば、職場などにバレることなく最短で即日発行できるというメリットもあります。

一方、デメリットはリボ払い専用であることですが、期日までに一括で繰り上げ返済することで、手数料をなくすことも可能です。リボ払いの金利も、他カードと比べて低〜同程度に抑えられています。

使い方をきちんと知っておけば、ACマスターカードは、普通のクレカと同様に使える便利なカードです。これを機会に、カード申し込みを検討してみてはいかがでしょうか。

ACマスターカードは周囲に知られる心配のない無料のクレカ

- ACマスターカードは年会費無料、即日発行もできる便利なカード

- アコムは3大メガバンクの一つ、三菱UFJフィナンシャル・グループのグループ企業で、信頼性も高い

- カードの発行が家族や職場にバレる心配がほとんどない

- リボ払いが基本だが、手数料を支払わずに一括返済することもできる

「ACマスターカードは安全なの?基本情報とメリット・デメリットを解説」をもう一度見る▶

※「旅とクレカの情報室」では、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運営しております

監修者

ファイナンシャル・プランナー(CFP認定者)

飯田道子

いいだみちこ

金融機関勤務を経て1996年にFP資格を取得。各種相談業務やセミナー講師、執筆活動などをおこなっている。どの金融機関にも属さない独立系FP。ファイナンシャル・プランナー(CFP認定者)。1級ファイナンシャル・プランニング技能士。クレジットカード専門サイトで数多く記事監修を担当

最短即日、無料で手軽に作れるクレジットカード