ファイナンシャル・プランナー(CFP認定者)

飯田道子監修

オーストラリア旅行にクレジットカードは必須です。

特におすすめなのは現地での普及率が高いVisaブランドの三井住友カード(NL)や、JCBプラザを利用できるJCBカード Wです。

オーストラリアにおすすめのクレカは?

- 年会費永年無料で海外旅行傷害保険(利用付帯)が充実している三井住友カード(NL)

- JCBプラザを3都市で利用できるJCBカード W

- 学生におすすめなのが海外旅行傷害保険が自動付帯の学生専用ライフカード

- 海外デスクを3都市で利用できるエポスカード

- プライオリティ・パスを無料で利用できる楽天プレミアムカード

- 空港サービスが充実しているセゾンプラチナ・アメックス

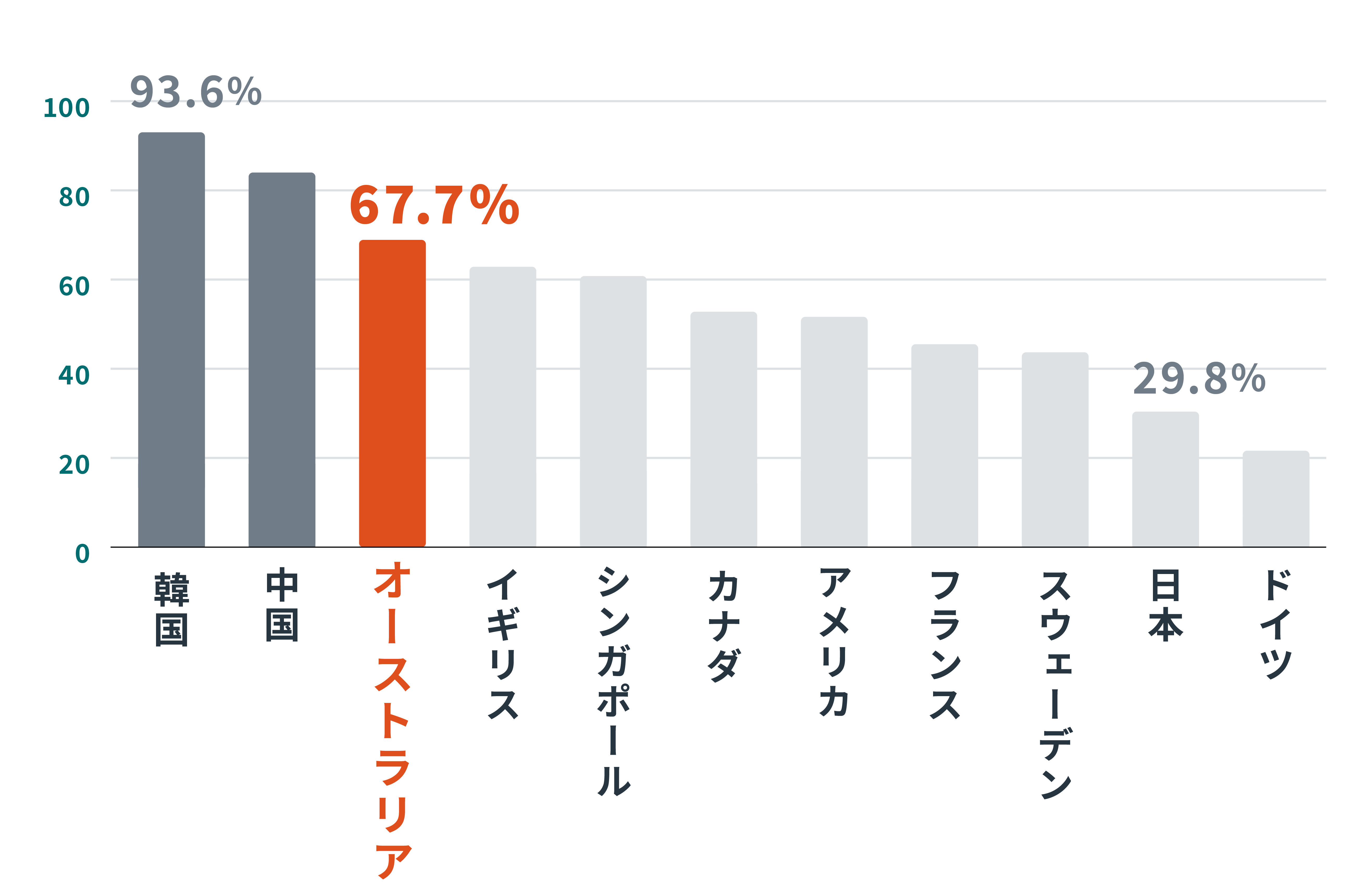

一般社団法人キャッシュレス推進協議会が発表した「キャッシュレス・ロードマップ 2022」によると、オーストラリアのキャッシュレス決済比率は世界第3位。

支払いの約3分の2はキャッシュレス決済によるもので、旅行者としてもクレジットカードは必須アイテムといえます。

この記事では、オーストラリアにおけるキャッシュレス決済事情や、クレジットカードを持っていくメリット、さらにお得に豪ドルが手に入るキャッシングの方法まで解説します。

オーストラリアは世界的にも物価が高い国として知られています。旅費が高くなりやすいからこそ、クレジットカードを活用してお得にポイントを貯めましょう。

| 年会費永年無料で最高2000万円の海外旅行傷害保険(利用付帯) |

|---|

三井住友カード(NL) |

|

| 公式サイトで詳細を見る▶ |

| シドニー、ケアンズ、ゴールドコーストでJCBプラザが利用できる |

JCBカード W |

|

| 公式サイトで詳細を見る▶ |

| 学生は海外旅行傷害保険が自動付帯! |

学生専用ライフカード |

|

| 公式サイトで詳細を見る▶ |

| 年会費無料なのに海外旅行傷害保険が高額! |

エポスカード |

|

| 公式サイトで詳細を見る▶ |

| オーストラリアの空港ラウンジが利用できる |

楽天プレミアムカード |

|

| 公式サイトで詳細を見る▶ |

| プライオリティ・パスが無料で発行できる |

セゾンプラチナ・アメックス |

|

| 公式サイトで詳細を見る▶ |

この記事はこんな内容です

オーストラリア旅行にクレジットカードは必須

- ビザの申請にクレジットカードが必要

- レンタカーやホテル利用のデポジットで提示する必要がある

- 海外旅行傷害保険が付帯している

- 付帯特典でお得に旅行ができ、日本語サポートもしてくれる

- 海外キャッシングを利用できる

目次

オーストラリア旅行で使えるおすすめのクレジットカード6選

オーストラリア旅行におすすめのクレジットカードは、以下の6枚です。

オーストラリア旅行におすすめのクレジットカード6選

いずれもお得にポイントが貯まるだけでなく、オーストラリア滞在を安心・快適にできる特典が充実しています。

実際の利用シーンを想定し、自分に合った一枚を見つけてください。

三井住友カード(NL)│年会費永年無料ながら海外旅行傷害保険が充実

オーストラリア旅行で使える特典

- 最高2000万円の海外旅行傷害保険が付帯(利用付帯)

- ナンバーレスだからカード情報を盗み見されない

- Visaのタッチ決済、Mastercardタッチ決済に対応

- 紛失・盗難の連絡は24時間年中無休

三井住友カード(NL)は、三井住友カードのプロパーカードとしては数少ない年会費永年無料のカード。

完全ナンバーレスのカードなので、券面にカード情報(カード番号、有効期限、セキュリティーコード)が印字されません。

そのため、カード情報を盗み見されて不正利用に遭うリスクは低く、不慣れなオーストラリアでもしっかりとセキュリティーを確保できます。

また、利用付帯ながら、最高2000万円と充実した海外旅行傷害保険が付帯するのも、三井住友カード(NL)の特徴のひとつ。保険の適用には事前に旅費をカード決済する必要がありますが、年会費永年無料で予期せぬトラブルもカバーされるのは、大きなメリットでしょう。

なお、三井住友カード(NL)はVisaだけでなくMastercardも発行可能です。Visaのタッチ決済、Mastercardタッチ決済を活用すれば、シドニーの公共交通機関もタッチ決済で利用できます。

対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーを利用すると7.0%(※)ポイントが貯まるほか、最短10秒(※即時発行ができない場合があります)でカード番号が発行できるため、普段の生活で「コンビニをよく使う」、「今すぐクレジットカードを作りたい」といった人にも向いているでしょう。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿し支払う場合があります。その場合の支払い分は、タッチ決済分のポイント還元の対象となりません。上記、タッチ決済とならない金額の上限は、利用する店舗によって異なる場合があります。スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。通常のポイント分を含んだ還元率です。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。Google Pay、Samsung Payで、Mastercardタッチ決済は利用できません。ポイント還元は受けられないので、ご注意ください。スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは三井住友カードのサービス詳細ページをご確認ください。

三井住友カード(NL)

基本スペック

| ポイント還元率(通常時) | 0.5% |

|---|---|

| 年会費 | 永年無料 |

| 発行スピード | 最短10秒/カード番号即時発行 ※1 |

| 国際ブランド |

|

| 電子マネー |

※2 ※2

|

| 海外旅行傷害保険 | 利用付帯 |

| 国内旅行傷害保険 | なし |

| 家族カード | ○ |

| ETC | ○ |

※1:即時発行ができない場合があります

※2:電子マネーは国際ブランドによって使用できないものがあります

お得なキャンペーン

- 新規入会キャンペーン(2026年1月7日〜2026年3月1日)新規入会&条件達成で

最大2万5600円相当

プレゼント・新規入会&スマホのタッチ決済1回で5000円分のVポイントPayギフトをプレゼント

・入会月+1ヶ月後末までを対象期間として、スマホのタッチ決済の利用を集計し、20%を乗じた分のVポイントPayギフト(最大4000円分)をプレゼント※特典は1000円単位で、100円単位は切り捨てとなります。詳細は三井住友カードのHPを確認してください。

※本キャンペーンはスマホのタッチ決済のみ対象となります。・SBI証券口座開設&クレカ積立などで1万6600円相当のVポイントをプレゼント - (学生限定)新規入会キャンペーン(2026年1月7日〜2026年3月1日)新規入会&条件達成で

最大1万円分

プレゼント・新規入会&条件達成で最大9000円分のVポイントPayギフトをプレゼント

・学生限定 新規入会で1000円分のVポイントPayギフトをプレゼント

JCBカード W│JCBプラザを3都市で利用できる

オーストラリア旅行で使える特典

- JCBプラザを3都市で使える

- セキュリティ面でア安心なナンバーレスも選択可能

- 最高2000万円の海外旅行傷害保険が付帯(利用付帯)

- 最高100万円の海外ショッピングガード保険が付帯

JCBカード Wは、オーストラリア国内の3都市(シドニー、ケアンズ、ゴールドコースト)でJCBプラザを利用できるのが特徴です。

JCBプラザとは、観光案内やレストランの予約、緊急時のサポートなどを依頼できるJCB会員向けのサービスです。いざというときでも日本語でサポートを受けられるため、英語が苦手な人にとってはメリットが大きいでしょう。

また、JCBカード Wは「ナンバーレス」、「カード番号あり」の2種類から選ぶことができ、ナンバーレスならカード情報を盗み見されるリスクがありません。

ほかにも最高2000万円の海外旅行傷害保険(利用付帯)や、最高100万円の海外ショッピングガード保険が付帯するため、いざというときにも備えることができます。

なお、JCBカード Wは18~39歳のみが発行できる年会費永年無料のクレジットカードで、対象年齢内に発行しておけば40歳以降も年会費はかかりません。

一般カードの2倍、パートナー店利用で最大21倍のポイントが貯まるため、対象年齢内のうちに発行するメリットは大きいといえます。

JCB カード W

基本スペック

| ポイント還元率(通常時) | 1.0% ※1 |

|---|---|

| 年会費 | 永年無料 ※2 |

| 発行スピード | 最短5分発行 ※3 |

| 国際ブランド |

|

| 電子マネー |

※4 ※4

|

| 海外旅行傷害保険 | 利用付帯 |

| 国内旅行傷害保険 | なし |

| 家族カード | ○ |

| ETC | ○ |

※1:還元率は交換商品により異なります

※2:18歳以上(高校生を除く)39歳以下の申し込み可能

※3:9:00AM~8:00PMで申し込み(受付時間を過ぎた場合は翌日扱い)。顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法について詳しくはHPを確認。

※4:電子マネーは国際ブランドによって使用できないものがあります

お得なキャンペーン

- 新規入会キャンペーン(2026年3月31日まで)

新規入会&対象カード利用で最大2万1000円相当プレゼント・新規入会&MyJCBへのログイン&3万円の利用で1000円キャッシュバック

・新規入会&MyJCBへのログイン&スマホ決済で20%ポイント還元(最大1万2000ポイント)

・新規入会&対象のJ-POINTパートナーの利用で10%ポイント還元(最大8000ポイント)※事前にポイントアップ登録すれば最大20.5%ポイント還元 - 家族カード入会&利用で最大4000円のキャッシュバック(家族カード1枚につき2000円のキャッシュバック)(2026年3月31日まで)

学生専用ライフカード│海外旅行傷害保険が自動付帯

オーストラリア旅行で使える特典

- 海外旅行傷害保険が自動付帯

- オーストラリアでのショッピング利用で4.0%キャッシュバック

- 現地にてLIFE DESK(日本語サービス)を使える

- Visa、Mastercard、JCBから国際ブランドを選べる

学生専用ライフカードは、海外旅行傷害保険が自動付帯するのが特徴です。

カードを持っていれば自動的に保険適用となるため、利用付帯のクレジットカードのように適用条件をあれこれ調べる必要はありません。

オーストラリア滞在中にトラブルが起きたときには、シドニーにあるLIFE DESK(日本語サービス)にも相談できるため、慣れないオーストラリア旅行でも安心感があるでしょう。

また、オーストラリアで学生専用ライフカードをショッピング利用すると、4.0%のキャッシュバックを受けることができます。

事前エントリーが必要なものの、年間最大額の10万円を利用すればキャッシュバック額は3000円となり、高額になりやすいオーストラリア旅行の費用を節約することができます。

なお、学生専用ライフカードを発行できるのは18~25歳の学生のみです。

誕生月には3倍、会員限定ショッピングモールサイト「L-Mall」で最大25倍などお得な制度が多く、学生のうちに発行しておきたい1枚といえます。

学生専用ライフカード

基本スペック

| ポイント還元率(通常時) | 0.5% |

|---|---|

| 年会費 | 無料 |

| 発行スピード | 最短2営業日 |

| 国際ブランド |

|

| 電子マネー |

※1 ※1

|

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | - |

| 家族カード | ○ |

| ETC | ○ |

※1:電子マネーは国際ブランドによって使用できないものがあります

お得なキャンペーン

- 新規入会プログラム+使うとおトクプログラムの合計で最大1万5000円のキャッシュバック!

・アプリログインで2000円キャッシュバック

・3万円以上の利用で8000円キャッシュバック

・Apple Pay/Google Payの利用で3000円キャッシュバック

・一部サブスクの支払いで2000円キャッシュバック

エポスカード│海外デスクを3都市で利用できる

オーストラリア旅行で使える特典

- オーストラリアの3都市で海外デスクを利用できる

- 疫病治療補償が270万円補償!

- ショッピング利用枠を一時的に増額できる

- 届け日から61日前までの不正利用被害額を全額補償

- 緊急医療アシスタントサービスが日本語で24時間対応

海外旅行好きの間では定番ともされるエポスカードは、オーストラリアの3都市(シドニー、ゴールドコースト、ケアンズ)で海外デスクを利用できるのが特徴です。

レストランや現地ツアーの予約はもちろん、日本語が通じる医療機関なども紹介してもらえるため、いざというときも安心感につながります。

さらに年会費無料にも関わらず、疫病治療が270万円、傷害死亡・後遺障害が最高3000万円(※)補償と、海外旅行傷害保険が高額です。

2023年10月1日からは事前に旅行代金をカードで払うことで適用される利用付帯に変更になりました。

利用付帯とはいえ、出国前のバスや電車、タクシーなどの公共交通機関の交通費を支払えば補償の対象になるので、適用条件は簡単に満たすことができます。

適用される条件

- 日本出国前に旅行会社が発売する海外旅行ツアー(募集型企画旅行)の旅行代金を対象カードで支払った場合

- 日本出国前に公共交通機関(公共交通乗用具)の乗車券を予約し、対象カードで支払った場合

- 日本出国前に公共交通機関(公共交通乗用具)の乗車代金を対象カードで支払った場合(※1)

- 日本出国後に公共交通機関の乗車代金を対象カードで支払った場合(※1)

※1 保険対象事由が発生する前にカード決済していること。

また、エポスカードではショッピング利用枠を一時的に増額でき、高額になりやすい航空券などの決済にも柔軟に対応できます。

申込期間は利用開始日の1ヵ月~2日前まで。直前の増額にも対応しているため、旅行の準備で予想以上にカードを使っても、現地での買い物を不自由なく楽しむことができます。

エポスカード

基本スペック

| ポイント還元率(通常時) | 0.5% |

|---|---|

| 年会費 | 永年無料 |

| 発行スピード | 最短当日〜約1週間 ※1 |

| 国際ブランド |

|

| 電子マネー |

※2 ※2

|

| 海外旅行傷害保険 | 利用付帯 |

| 国内旅行傷害保険 | - |

| 家族カード | × |

| ETC | ○ |

※1:最短当日は店頭受取の場合

※2:電子マネーは国際ブランドによって使用できないものがあります

お得なキャンペーン

- WEBからの新規入会で2000円相当プレゼント

楽天プレミアムカード│プライオリティ・パスを無料で利用できる

オーストラリア旅行で使える特典

- プライオリティ・パスの利用が無料

- 国内空港ラウンジの利用が無料

- オーストラリアの3都市でトラベルデスクを利用できる

- 4つの国際ブランドを選べる

楽天プレミアムカードは、国内空港のラウンジはもちろん、プライオリティ・パスを無料で利用できるのが特徴です。

プライオリティ・パスとは、世界1400ヵ所以上で利用できる会員制の空港ラウンジサービスのこと。通常なら最低99米ドルの年会費が必要ですが、楽天プレミアムカードならプライオリティ・パスの年会費はかかりません。

さらに1回35米ドルの利用料も楽天プレミアムカードを持っていればかからないため、非常にお得です。

※ 2025年1月1日以降、無料で利用できるのは年間5回までに変更になります。

また、楽天プレミアムカードでは4つの国際ブランド(Visa、Mastercard、JCB、American Express)を選択でき、アメックス以外はタッチ決済に対応しています。

ほかにも楽天トラベルで3倍、楽天市場で通常の5倍のポイントが貯まるため、いわゆる「楽天経済圏」を普段から利用する人にはメリットの大きいクレジットカードといえます。

楽天プレミアムカード

基本スペック

| ポイント還元率(通常時) | 1% |

|---|---|

| 年会費 | 11,000円 |

| 発行スピード | 1週間〜10日 |

| 国際ブランド |

|

| 電子マネー |

※1 ※1

|

| 海外旅行傷害保険 | 自動付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 家族カード | ○ |

| ETC | ○ |

※1:電子マネーは国際ブランドによって使用できないものがあります

お得なキャンペーン

- 新規入会&3回利用で5000ポイント進呈(※うち3000ポイントは期間限定ポイント)

セゾンプラチナ・アメックス│プライオリティ・パスが無料で発行できる

オーストラリア旅行で使える特典

- プライオリティ・パスの発行が無料

- 空港までのハイヤー送迎

- 専用コンシェルジュによる旅行の手配

- 海外旅行傷害保険が最高1億円

セゾンプラチナ・アメックスは年会費が3万3000円のハイステータスカードで、海外旅行に便利で魅力ある特典が多数用意されています。

特徴的なのは「プライオリティ・パス」のプレステージ会員を無料で発行することができ、旅行時の待ち時間も快適に過ごせる点でしょう。

プライオリティ・パスのプレステージ会員は、通常年会費が469米ドル(約7万1800円)かかるため、これだけでも年会費の元は十分取れます。

最高1億円の海外旅行傷害保険も付帯しており、旅行中の緊急時に安心です。

セゾンプラチナ・アメリカン・エキスプレス・カード

基本スペック

| ポイント還元率(通常時) | 0.75% |

|---|---|

| 年会費 | 33,000円 |

| 発行スピード | 最短3営業日 |

| 国際ブランド |

|

| 電子マネー |

※1 ※1

|

| 海外旅行傷害保険 | 利用付帯 |

| 国内旅行傷害保険 | 自動付帯 |

| 家族カード | × |

| ETC | × |

※1:電子マネーは国際ブランドによって使用できないものがあります

お得なキャンペーン

- 新規入会・利用でAmazonギフトカード最大1万円をプレゼント

オーストラリア旅行に必要なビザの申請はクレカ決済で!

少し意外かもしれませんが、オーストラリアへ旅行するにはビザが必要です。

オーストラリアでは、すべての外国人渡航者がビザを持って入国する必要があります。

ビザの発行方法には、おもにETA(電子渡航許可)と在日オーストラリア大使館・領事館の2通りがあり、いずれもクレジットカード決済が可能です。

在日オーストラリア大使館・領事館はクレカ決済のみ

日本国内にあるオーストラリア大使館や領事館でビザを申請する場合、支払い方法はクレカ決済のみです。窓口で現金で支払うことはできません。

また、クレジットカードでの支払いはオーストラリアドルで決済され、各カード会社が定める換算レートによって日本円で請求されます。

ビザの申請手数料の支払い方法(在日オーストラリア大使館・領事館の場合)

- Visa(クレジット・デビットカード)

- Mastercard(クレジット・デビットカード)

- アメリカン・エキスプレス

- JCB(※1)

※1 JCBカードが使用できるのは在大阪オーストラリア総領事館のみ。

なお、オーストラリア大使館・領事館で申請できるのは、署名・捺印認証など、特別な措置が必要なときのみです。

観光や短期商用のビザを窓口で申請することはできません。

旅行やビジネスでビザを発行するときは、次のETA(電子渡航許可)の発行方法を参照してください。

三井住友カード(NL)ならVisaでビザ申請もOK!

三井住友カード(NL)

お得なキャンペーン

- 新規入会キャンペーン(2026年1月7日〜2026年3月1日)新規入会&条件達成で

最大2万5600円相当

プレゼント・新規入会&スマホのタッチ決済1回で5000円分のVポイントPayギフトをプレゼント

・入会月+1ヶ月後末までを対象期間として、スマホのタッチ決済の利用を集計し、20%を乗じた分のVポイントPayギフト(最大4000円分)をプレゼント※特典は1000円単位で、100円単位は切り捨てとなります。詳細は三井住友カードのHPを確認してください。

※本キャンペーンはスマホのタッチ決済のみ対象となります。・SBI証券口座開設&クレカ積立などで1万6600円相当のVポイントをプレゼント - (学生限定)新規入会キャンペーン(2026年1月7日〜2026年3月1日)新規入会&条件達成で

最大1万円分

プレゼント・新規入会&条件達成で最大9000円分のVポイントPayギフトをプレゼント

・学生限定 新規入会で1000円分のVポイントPayギフトをプレゼント

事前にETA(電子渡航許可)の申請が必要

出典:オーストラリア内務省

観光やビジネスなどでオーストラリアへ渡航する人は、ETA(Electronic Travel Authority)と呼ばれる電子渡航許可を取得する必要があります。

たとえば、観光目的でETAを申請する場合、費用は20豪ドル(約1900円)かかります。最短即日での発行も可能で、3ヵ月間のオーストラリア滞在が認められます。

ビザの申請手数料の支払い方法(ETA申請の場合)

- クレジットカード、デビットカード

- PayPal

- Union Pay

- BPAY(オーストラリアの電子支払いシステム)

オンライン申請なら、日本発祥の国際ブランドであるJCBも問題なく利用できます。

ただし、クレジットカードで支払うと1.4%(Diners Clubは1.99%)の決済手数料が課されるため、費用を抑えたい方は別の支払い方法を検討すると良いでしょう。

30ヶ国以上の海外旅行経験がある

ライター・長坂ヒロのオーストラリア情報

ETASの申請費用を抑えたい方は、オーストラリア内務省(Department of Home Affairs)の公式サイトから申請しましょう。日本語でのガイドもあるため、英語がわからなくても簡単に申請できます。

「ETAS 申請」などで検索すると、ETASの代行サービスが出てしまい、代行手数料(約3000~8000円程度)がかかります。私も気付かずに代行サービスを利用し、思わぬ出費を強いられたことがありました。

オーストラリア旅行にクレカを持っていく5つのメリット

キャッシュレス決済が進んだオーストラリアでは、クレジットカードが必需品です。

オーストラリア旅行にクレジットカードを持っていくことで、次の5つのメリットがあります。

オーストラリア旅行にクレカを持っていくメリット

- レンタカーやホテル利用のデポジットで提示する必要がある

- 海外旅行傷害保険が付帯している

- 付帯特典でお得に旅行ができ、日本語サポートもしてくれる

- 海外キャッシングを利用できる

- 多額の現金を持ち歩く必要がない

ひとつずく詳しく見ていきましょう。

30ヶ国以上の海外旅行経験がある

ライター・長坂ヒロのオーストラリア情報

海外旅行が好きなら、クレジットカードの2枚持ちもおすすめ。各カードのメリットを上手に組み合わせることで、自分スタイルの旅もしっかりサポートしてもらえます。1枚目はVisa、2枚目はMastercardのように国際ブランドを使い分けるのもポイントです。

レンタカーやホテル利用のデポジットで提示する必要がある

オーストラリアでは、ホテルのチェックイン時などにクレジットカードの提示を求められることがあります。

これは、万が一のときに備え、利用者の支払い能力を証明するためです。特に外国人観光客は身分証代わりとして、パスポートとあわせてクレジットカードの提示を求められることが少なくありません。

たとえばホテルの宿泊時には、約1~2泊分の宿泊料金をデポジットとして支払うのが一般的です。

クレジットカードでデポジットを支払えば、チェックアウト時にクレジットカードにデポジット額が返金されるため、清算がスムーズです。

現金でデポジットを支払うと、手元の現金が一気に減ってしまったり、デポジットを用意するためにキャッシングしたりと不便なことが多く、クレジットカードを利用するメリットは大きいといえます。

海外旅行傷害保険が付帯している

クレジットカードには海外旅行傷害保険が付帯していることが多く、オーストラリア滞在中の思わぬアクシデントに備えることができます。

オーストラリアは世界トップクラスで物価が高い国として知られており、医療費も日本より高額です。

もちろん日本国内のように「3割負担」などは適用されないため、旅行保険に加入せずにオーストラリアへ渡航するのは、きわめてリスクが高いといえます。

なお、クレジットカードに付帯する海外旅行傷害保険には、「利用付帯」と「自動付帯」の2種類があります。自動付帯ならカードを持っているだけで適用となり、オーストラリア旅行でも保険証代わりになるでしょう。

利用付帯と自動付帯の違い

- 利用付帯:事前に旅費の一部(航空券、宿泊費など)をカード決済することで適用

- 自動付帯:クレジットカードを持っているだけで自動的に適用

一般的な保険会社に申込むと、オーストラリアの1週間滞在に必要な保険料は約2000~3000円。

手元のクレジットカードに海外旅行傷害保険が付帯すれば、それだけで保険料の節約にもつながります。

学生専用ライフカード

お得なキャンペーン

- 新規入会プログラム+使うとおトクプログラムの合計で最大1万5000円のキャッシュバック!

・アプリログインで2000円キャッシュバック

・3万円以上の利用で8000円キャッシュバック

・Apple Pay/Google Payの利用で3000円キャッシュバック

・一部サブスクの支払いで2000円キャッシュバック

付帯特典でお得に旅行ができ、日本語サポートもしてくれる

クレジットカードによっては、オーストラリア旅行に役立つ特典が付帯していることがあります。

特に便利なのは、シドニーなどの人気観光都市で利用できる現地サポートデスク。

レストランやツアーの手配だけでなく、カード紛失や盗難などのトラブルも日本語で相談できるため、英語が苦手な人でも安心感があるでしょう。

ほかにも、カードによっては空港ラウンジや手荷物宅配サービスを無料で利用できることがあります。

海外旅行初心者の方は、安心や便利を手に入れるためにも、付帯特典が充実したクレジットカードを選ぶのがおすすめです。

海外キャッシングを利用できる

クレジットカードがあれば、オーストラリア到着後にキャッシングを利用し、現地ATMから豪ドルを引き出すことができます。

後述するように、海外キャッシングなら両替に比べて手数料を大幅に節約できます。

海外キャッシングの手数料は返却までの日数によって決まるため、クレジットカードの請求額確定後に「繰り上げ返済」すれば、さらに手数料の負担を抑えられるでしょう。

海外キャッシングの手数料は、「借入額×金利÷365日×日数」によって算出されます。

たとえば、10万円をキャッシングしたときの手数料は、返済までの日数に応じて次のとおり変動します。

| 日数 | 手数料 |

|---|---|

| 7日 | 約340円 |

| 10日 | 約490円 |

| 20日 | 約980円 |

| 30日 | 約1480円 |

※ 金利は18%で算出。

多額の現金を持ち歩く必要がない

オーストラリアでの買い物をクレジットカードで決済すれば、多額の現金を持ち歩く必要がありません。

手数料が抑えやすいうえに安全性が高いとなれば、旅行者にとっては一石二鳥でしょう。

オーストラリアは世界的に見ても治安の良い国ですが、近年は移民の急増に伴い、大都市での治安も悪化傾向にあります。

特に早朝や深夜には日本人観光客が狙われる事件も報告されており、治安が良いからといって気を抜くことはできません。

また、日本人観光客が狙われやすい手口として、スリや置き引きが挙げられます。

クレジットカードを利用すれば多額の現金を持ち歩く必要がなく、万が一のときも被害を最小限にとどめることができます。

オーストラリアはキャッシュレス決済比率が世界第3位!現地のクレカ事情

オーストラリアのキャッシュレス決済比率

出典:キャッシュレス・ロードマップ2022

※ 世界銀行「Household final consumption expenditure(2020 年(2021/12/16 版))」、 BIS「Redbook」の非現金手段による年間支払金額から算出。

※ 韓国、中国に関しては、Euromonitor International より参考値として記載。

オーストラリアは日本よりもキャッシュレス化が進んでおり、数ドルの決済でもクレジットカードを利用する人が少なくありません。

また、近年はタッチ決済も主流で、クレジットカードを決済端末にかざすだけで決済が可能です。

30ヶ国以上の海外旅行経験がある

ライター・長坂ヒロのオーストラリア情報

オーストラリアでは、タッチ決済のことを「Tap&Go」と呼びます。ColesやWoolworthといった大手スーパーでも導入され、セルフレジでも気軽に利用できます。ただし、100豪ドルを超えるときなどタッチ決済できないこともありますので、出発前に4桁の暗証番号は確認しておきましょう。

VisaやMastercardなら多くの店で使える

オーストラリア旅行用にクレジットカードを発行するなら、国際ブランドはVisaかMastercardの二択といえます。

統計会社のstatistaが2021年におこなった調査によると、オーストラリア国内のカードシェア率は以下のとおりです。

オーストラリア国内のカードシェア率

- Visa:47%

- Mastercard:28%

- EFTPOS:20%

- American Express:5%

「EFTPOS」とは、日本でいうデビットカードのことです。オーストラリア国内の銀行口座を持っていることが前提となるため、旅行者が使うことはできません。

VisaやMastercardならまず問題なく利用できますが、日本発祥の国際ブランドであるJCBは利用できる店舗が限られるのが現実です。

VisaとMastercardが選べる三井住友カード(NL)

三井住友カード(NL)

お得なキャンペーン

- 新規入会キャンペーン(2026年1月7日〜2026年3月1日)新規入会&条件達成で

最大2万5600円相当

プレゼント・新規入会&スマホのタッチ決済1回で5000円分のVポイントPayギフトをプレゼント

・入会月+1ヶ月後末までを対象期間として、スマホのタッチ決済の利用を集計し、20%を乗じた分のVポイントPayギフト(最大4000円分)をプレゼント※特典は1000円単位で、100円単位は切り捨てとなります。詳細は三井住友カードのHPを確認してください。

※本キャンペーンはスマホのタッチ決済のみ対象となります。・SBI証券口座開設&クレカ積立などで1万6600円相当のVポイントをプレゼント - (学生限定)新規入会キャンペーン(2026年1月7日〜2026年3月1日)新規入会&条件達成で

最大1万円分

プレゼント・新規入会&条件達成で最大9000円分のVポイントPayギフトをプレゼント

・学生限定 新規入会で1000円分のVポイントPayギフトをプレゼント

オーストラリアではクレジットカード手数料がかかる?

オーストラリアでクレジットカードを利用すると、クレジットカード手数料(Credit Card Surcharge)がかかります。

この手数料には、国際ブランドの手数料やカード読み取り機のレンタル料金などが含まれます。

日本では原則店側が手数料を負担することになっていますが、オーストラリアではカード利用者の負担となるケースが少なくありません。

クレジットカード手数料は決済額の1.0~1.5%が目安ですが、お店やサービスによって割合は異なります。

特にタクシーや高級ホテルなどはクレジットカード手数料が高くなりやすいため、決済前に確認しておくと安心でしょう。

オーストラリア旅行にかかる費用は1日2~3万円程度

オーストラリアは世界的に見ても物価が高く、商品によっては日本の2~3倍することも少なくありません。

特に高いのは外食費。ランチでも15~20豪ドル(約1400~1900円)、ディナーだと20~30豪ドル(約1900~2800円)が目安となります。

オーストラリアでの滞在費を抑えるには、できるだけ自炊する、名物のミートパイやケバブなどのテイクアウトを利用するといった工夫が効果的です。

3泊4日のオーストラリア旅行でかかる費用の例

オーストラリアへ3泊4日で旅行する場合、トータルでかかる費用は20~40万円ほど。

往復航空券を除くと、1日あたりの滞在費は約2~3万円が目安となります。

オーストラリア旅行にかかる費用の目安

- 往復航空券:10~30万円

- ETAS:20ドル(約1900円)

- ホテル滞在費:3万円(1万円×3泊)

- 食費:2~3万円(10食分)

- 施設入場料:8000円(30豪ドル×3ヵ所)

- 交通費(バス、トラムなど):3000円

- 通信費(SIMカード、Wi-Fiなど):3000円

- ショッピング・お土産:2~3万円

なお、日本からオーストラリアへの航空券は、おもに次の3種類に分けられます。

直行便でも約7~11時間、乗継便だと12時間以上と長時間のフライトとなるため、費用を抑えつつ移動の負担を軽減したい人にはJetstarがおすすめです。

| 航空券の種類 | おもな航空会社 | 費用相場(往復) |

|---|---|---|

| 正規航空券(直行便) | 日本航空(JAL) 全日空(ANA) カンタス航空 ヴァージン・オーストラリア航空 |

約20~30万円 |

| LCC(直行便) | Jetstar | 約10~15万円 |

| その他(乗継便) | キャセイパシフィック(香港経由) エバー航空 (台湾経由) チャイナエアライン フィリピン航空 ベトナム航空 など |

約10~20万円 |

30ヶ国以上の海外旅行経験がある

ライター・長坂ヒロのオーストラリア情報

オーストラリアといえば、エアーズロックに行きたいという方も多いでしょう。エアーズロックはオーストラリアのちょうど中心にあり、どの都市から行くにしても往復約10万円、直行便でも3~5時間ほどかかります。エアーズロックを旅程に組み込むなら、予算も日数も余裕を持ったプランニングが必要です。

オースオラリアでクレジットカードが使える場所・使えない場所

オーストラリアはキャッシュレス決済が広く普及しており、街中のほとんどの施設でカード決済が可能です。

しかし、場所によってはクレジットカードが使えないこともあるため、最低限の現金は持ち合わせておくべきでしょう。

| 使える場所 | 使えない場所 |

|---|---|

|

|

シドニーなど一部の都市では、クレジットカード決済に対応した電車やバスが増えています。

しかし、まだ導入段階であるため、必ずしもすべての電車やバスがクレジット決済に対応しているわけではありません。

特にシドニー郊外などへ旅行するときは、手元に現金を用意しておくのがベターです。

また、オーストラリアには基本的にチップの文化はありません。もしサービスに満足し、感謝の気持ちを表したいときには、硬貨や紙幣を現金で手渡すのがスマートでしょう。

例外的に、高級レストランなどでは領収書にチップを記入する欄があり、希望額(10%が目安)を記入することで会計金額とあわせてカード決済できます。

シドニーの電車、バス、フェリーではクレカ決済が可能

オーストラリア随一の観光都市シドニーでは、2017〜2019年にかけて公共交通機関でのクレジットカード決済が導入されました。

かつては「Opalカード」と呼ばれる専用カードが必要でしたが、これにより旅行客にとって利便性が飛躍的に向上したといえます。

公共交通機関で可能な支払い方法

- クレジットカードのタッチ決済「Contactless payments」

- Opalカード(オパールカード)

- 現金

クレジットカードのタッチ決済「Contactless payments」

クレジットカードがあれば、タッチ決済(Contactless payments)によりシドニー市内の公共交通機関を利用できます。

また、事前にクレジットカードを電子マネーに登録しておけば、スマホをかざすだけで電車やバスに乗車できます。

ただし、タッチ決済や電子マネーで利用できるのは、Visa、Mastercard、American Expressの3つのみ。日本発の国際ブランドであるJCBは利用できません。

たとえばバスでタッチ決済を利用する方法は、以下の3ステップと簡単です。

バスでタッチ決済する方法

- バス車内や停留所などに備え付けのカードリーダーに、クレジットカードをタッチする(Tap On)

- カードリーダーが緑色に変わる、または音が鳴るまでタッチ

- 下車時に再度カードリーダーにクレジットカードをタッチする(Tap Off)

クレジットカードでタッチ決済すれば、Opalカードの特典が自動的に適用されます。

タッチ決済を利用すれば以下のようなメリットがあり、短期滞在の旅行者にとってきわめて利便性が高いといえます。

タッチ決済を利用するメリット

- 乗車料金が割引になる

- チャージ金額の不足により引っかかることがない

- チャージした金額が余ることがない

交通系ICカード「Opalカード(オパールカード)」を利用する

タッチ決済対応のクレジットカードを持っていないときには、「Opalカード(オパールカード)」を発行するのも選択肢の1つです。

Opalカードは、日本のSuicaやPASMOのような交通系ICカードのことで、シドニー市内のコンビニや主要駅などで購入できます。

カード本体は無料ですが、初回は最低でも20豪ドル(子どもは10豪ドル)チャージしなければなりません。

Opalカードはカードリーダーにタッチするだけで乗降できるほか、次のようにお得な割引制度が適用されます。

Opalカードのお得な割引制度

- 交通機関(電車、バス、フェリー、ライトレール)間の乗り換えで2豪ドルオフ

- ピーク時(午前6:30~10:00、午後3:00~7:00)以外の乗車で30%オフ

- 最大料金の適用(1日16.8豪ドル、週間50豪ドル、土日祝日8.4豪ドル)

- 1週間で9回目以降の乗車は半額

現金で「Single Trip Tickets」を購入する

タッチ決済対応のクレジットカードやOpalカードを持っていないときは、現金で乗車券(Single Trip Tickets)を購入することになります。

乗車券は、駅構内の券売機やバスの運転手などから購入できます。乗車券の料金は走行距離に応じて定められており、子どもは大人料金の約半額となります。

ただし、クレジットカードやOpalカードのように、お得な割引制度はありません。

たとえ1回のみの乗車でも、クレジットカードのタッチ決済を利用したほうが、運賃を節約できます。

| メトロ・電車の運賃 | |

|---|---|

| 走行距離 | 運賃(単位は豪ドル) |

| 0~10km | 4.60 |

| 10~20km | 5.70 |

| 20~35km | 6.50 |

| 35~65km | 8.70 |

| 65km~ | 11.20 |

| バス・ライトレールの運賃 | |

| 走行距離 | 運賃(単位は豪ドル) |

| 0~3km | 4.00 |

| 3~8km | 4.70 |

| 8km~ | 6.10 |

タクシーでもクレジットカードは使えるが、現金がおすすめ

オーストラリアでタクシーに乗車するときは、クレジットカードでの決済が可能です。

ただし、オーストラリアのタクシーでは約5%のカード手数料(Credit Card Surcharge)がかかります。そのため、運賃を節約したい人はあらかじめ現金を用意しておくのが賢明でしょう。

20豪ドル分乗車したときの支払金額

- 現金:20豪ドル

- クレジットカード:20豪ドル+1ドル(カード手数料)=21豪ドル

また、タクシーに乗るときもチップは必要ありません。

運転手のサービスなどに満足したときは、少し多めの紙幣を渡して「Please keep the change.(お釣りはいりません)」と伝えるのがスマートです。

現地通貨が必要になったら海外キャッシングがお得

オーストラリアは日本より物価が高いため、「少しでも滞在費を節約したい」と考える人も多いでしょう。

オーストラリア旅行の費用を抑えるなら、現地でのキャッシングが便利です。

キャッシングとは?

オーストラリア国内のATMを利用して現地通貨(豪ドル)を引き出すこと。クレジットカード会社から一時的にお金を借りる状態となり、所定の金利(年15~18%程度)が課される。Visaなら「plus」マーク、Mastercardなら「Cirrus」マークのあるATMで利用できる。

キャッシングは両替よりもレートが良い

キャッシングを利用すると、日本円を豪ドルに両替するより手数料を抑えることができます。

たとえば1万円分の豪ドルを用意する場合、手数料は以下のとおり大きく異なります。

| 手数料の目安 | 1万円に対してかかる手数料 | |

|---|---|---|

| 両替 | 1ドルあたり約8~10円 | 約840~1050円 |

| キャッシング | 年利18.0% | 1日あたり約35円 |

キャッシングの手数料は借入日数によって決まり、早めに返済するほど手数料が安く済みます。たとえば借入日から1週間で返済すれば手数料は約245円となり、両替の約4分の1程度で済みます。

また、両替のように余ったオーストラリアドルを再び日本円に戻すことで、2倍の手数料がかかるといったこともありません。

キャッシングなら必要な金額を指定できるため、無駄な出費をなくすことにもつながります。

24時間いつでも利用できる

キャッシングはATMからお金を引き出すため、基本的に24時間いつでも利用できます。両替のように、銀行や両替所などの営業時間を気にする必要はありません。

ただし、暗くなってから人通りの少ない場所のATMを利用すると、強盗などのターゲットになるリスクが高くなってしまいます。

急にお金が必要になったときを除き、ATMはできるだけ日中に利用したほうが安全性は高いといえます。

ATMは比較的どこにでもある

シドニーやメルボルンなどの大都市を歩くと、街中の至る所で簡単にATMを見つけることができます。旅行者でも使いやすい場所としては、以下が挙げられます。

ATMの設置場所

- 銀行の支店

- ショッピングモール

- 空港・主要ターミナル駅

- 主要観光施設

少し古びたATMを利用すると、差し込んだクレジットカードが出てこないといったトラブルが起こることもあります。

キャッシングに不安がある人は、いざというときに係員のサポートを受けられる銀行支店がおすすめです。

大金を持ち歩く必要がない

キャッシングは必要なときに必要な分だけ現金を引き出せるため、大金をまとめて持ち歩く必要がありません。

両替だと日本円・豪ドルに関わらず常に大金を持ち歩くことになり、万が一紛失すると大金をすべて失うことになります。

一方、クレジットカードを紛失してしまった場合は不正利用額を補償してもらえるため、利用者が負担を強いられることはありません。

現地サポートデスクや専用ダイヤルに連絡すればすぐにカードの利用停止手続きができ、被害を未然に防ぐことも可能です。

両替所を使うときにおすすめの場所

オーストラリアに到着してから両替する場合、おもに次の4つの方法があります。

| 場所 | メリット | デメリット |

|---|---|---|

| 両替所 | レートが良い | 手数料など金額をごまかされる可能性がある |

| 銀行 | セキュリティ性が高く、安心感につながる | レートが悪い |

| 空港 | 到着後すぐに豪ドルが手に入る | レートが悪い |

| ホテル | 両替後すぐに部屋に入れるため、セキュリティ性が高い | レートが悪い |

少しでもお得に豪ドルを手に入れたいなら、現地の両替所がおすすめです。特に、街中の両替所は、価格競争によりレートが低めに設定されています。

ただし、両替所を利用すると、両替レートのほかに手数料が差し引かれる場合があります。

レートだけを見て両替所を決めると「思ったより少なかった」となりやすいため、あらかじめ実際の受取額を確認しておきましょう。

レートのいい両替所

特にレートの良い両替所としては「Travel Money OZ」が有名です。

Travel Money OZはシドニーやメルボルン、ゴールドコーストなど、日本人観光客に人気の都市にも支店を展開しています。

土・日曜も営業している支店も多いうえ、手数料込のレートが提示されるため、旅行者にとっても利便性が高いといえます。

30ヶ国以上の海外旅行経験がある

ライター・長坂ヒロのオーストラリア情報

両替には所定の手数料がかかるため、実際に「〇万円は何豪ドルになる?」と聞くことが大切です。また、海外での両替にはパスポートの提示が必要なため、忘れずに持参しましょう。

クレジットカードを使うときの注意点

オーストラリアでクレジットカードを利用する場合、日本国内とは使い勝手が異なることがあります。

おもな注意点としては、次の5点が挙げられます。

クレジットカードを使うときの注意点

- クレジットカードの支払い方法

- 支払いは現地通貨建て

- 支払い回数は選べない

- 必要に応じて限度額を上げておく

- 不正利用に注意する

クレジットカードの支払い方法

オーストラリアでクレジットカード決済を利用する場合、次のような会話が生まれます。

カード払いをするときの会話

店側:“Saving(セイビング) or credit(クレジット)?”

支払う側:“Credit, please.”

Savingとは

日本で言う「普通預金口座」のこと。オーストラリアの銀行口座から決済額が直接引き落とされる。

オーストラリア在住の人をのぞき、基本的に旅行者がSavingを使うことはありません。

店員に聞かれたときのために、Savingの意味だけは覚えておくと良いでしょう。

支払いは現地通貨建て

オーストラリアでクレジットカード決済する際、「現地通貨建て」と「円建て」を選べることがあります。

円建てのほうが便利そうに思えるかもしれませんが、お得なのは現地通貨建て。

現地通貨建ての手数料が1.0~2.0%程度であるのに対し、円建ては店が2.0~10.0%程度で自由に手数料を設定できます。

店側が円建てを勧めてくる場合、手数料により売上を上げたいという意図があります。

手数料を少しでもお得にするなら、「円」という言葉にひかれず現地通貨建てを選ぶようにしましょう。

支払い回数は選べない

オーストラリアでクレジットカード決済する場合、支払い回数は一回払いのみです。

日本国内のように、分割払いやボーナス払いなどを選ぶことはできません。

どうしても分割払いを利用したいときは、まずは一括払いで支払ったのち、クレジットカードの会員サイトから支払い方法を変更することも可能です。

必要に応じて限度額を上げておく

現地で「利用制限がかかって使えない」とならないためにも、事前に限度額を引き上げておくことが大切です。

物価が高いオーストラリアでクレジットカードを利用すると、思った以上に決済額が高くなるものです。

限度額を引き上げる方法としては、おもに次の2通りがあります。

限度額を引き上げる方法

- 継続的増額:申請後ずっと限度額が上がる

- 一時的増額:該当月だけ限度額が上がる

いずれの場合も審査が必要ですが、一時的増額のほうが審査基準は低いと考えられます。

審査には一般的に数日から数週間かかるため、出発前に余裕をもって申請しておきましょう。

不正利用に注意する

オーストラリアでクレジットカードを利用するときは、不正利用にも十分に注意しなければなりません。

特に観光客が被害に遭いやすいのが、専用の機械を用いてカード情報を盗み取るスキミング。

観光客もスキミングに遭っていることにまったく気付かず、帰国後に高額な請求に驚くといったものです。

こうした被害を防ぐには、不正な電波を遮断するスキミング対策グッズが効果的です。

また、クレジットカードや貴重品はお腹のポケットにしまうなど、基本的な防犯対策が必要です。

世界各国のクレカ決済事情を紹介中!

【旅クレ】海外旅行×クレジットカード:記事一覧

さいごに...

この記事のまとめ

オーストラリアは日本よりもはるかにキャッシュレス決済が進んでいるため、旅行でもクレジットカードは必須です。

「どのクレジットカードを選んだらいい?」と迷ったときは、次の3点を基準にすると良いでしょう。

オーストラリア旅行に持っていくクレカを選ぶポイント

- 国際ブランドはVISAかMastercard

- JCBは「JCBプラザ」を使えるため、サブカードにおすすめ

- 物価が高いオーストラリアでは、海外旅行傷害保険は必須

年会費無料のクレジットカードなら、帰国後にあまり使わなくなっても年会費が負担になることはありません。

物価の高いオーストラリアだからこそ、クレジットカードでしっかりとポイントを貯め、旅費の節約につなげてくださいね。

監修者

ファイナンシャル・プランナー(CFP認定者)

飯田道子

いいだみちこ

金融機関勤務を経て1996年にFP資格を取得。各種相談業務やセミナー講師、執筆活動などをおこなっている。どの金融機関にも属さない独立系FP。ファイナンシャル・プランナー(CFP認定者)。1級ファイナンシャル・プランニング技能士。クレジットカード専門サイトで数多く記事監修を担当

学生なら海外旅行傷害保険が自動付帯の学生専用ライフカード!